Las últimas cifras del PIB de EEUU para el segundo trimestre de 2022 han vuelto a plantear el debate sobre si la economía estadounidense estaba en recesión o no. El PIB real se contrajo en el segundo trimestre de este año en una tasa anualizada del 0,9 % (o un 0,2 % trimestre tras trimestre). Eso significa que la economía estadounidense se ha contraído dos trimestres sucesivos, por lo que «técnicamente» (según esa definición) esta en recesión. El PIB real ha aumentado ahora solo un 1,6 % desde el segundo trimestre de 2021. Y la inversión empresarial se está desacelerando, solo un 3,5 % con respecto a esta época el año pasado, la tasa más lenta desde el final de la crisis del COVID en 2020.

Pero que la economía estadounidense está en «recesión» ha sido negado por los poderes fácticos, como el presidente Biden, la jefa de la Reserva Federal Jay Powell y muchos economistas convencionales que señalan que el desempleo sigue estando cerca de mínimos históricos y que el gasto de los consumidores es fuerte. Además, es probable que esta primera estimación del PIB se revise, y por lo general es así. Además, si elimina el crecimiento de existencias y del gasto público de las cifras del PIB, entonces el PIB «básico» no cayó en el segundo trimestre. La mejor forma de medir este «núcleo» es el valor de las ventas (después de la inflación) realizadas a los estadounidenses, es decir, las ventas finales reales a compradores nacionales privados. En este índice, el PIB se congeló en el segundo trimestre, mientras que seguía aumentando un 1,7 % en comparación con el segundo trimestre de 2021.

Pero incluso según este índice, la economía estadounidense se dirige a una recesión, si no está ya. Pero, ¿qué pasa con el desempleo? es la respuesta. Esta casi en mínimos históricos. Pero el desempleo es un indicador tardío de la salud de una economía. Las personas comienzan a perder puestos de trabajo solo cuando los empleadores dejan de contratar y comienzan a despedir y no lo hacen hasta que están seguros de que las ventas están cayendo, las ganancias ya no están aumentando lo suficiente o en absoluto; y luego recortan la inversión en nuevas fábricas, equipos, etc. Por el momento, los datos de empleo en EEUU muestran solo el comienzo de una situación de debilitamiento.

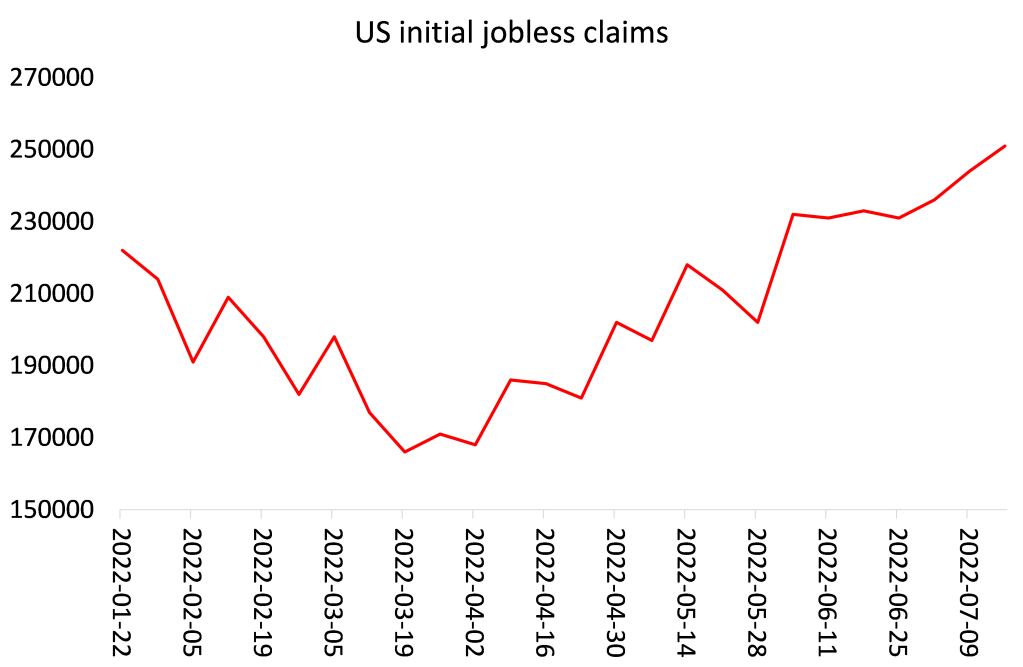

Las reclamaciones iniciales de desempleo (el número de personas que solicitan prestaciones porque están sin trabajo) están ahora en constante aumento.

Y el número de nuevos puestos de trabajo disponibles (llamados JOLTS) ha alcanzado su punto máximo.

Entonces, ¿cuáles son los principales indicadores de una recesión? Desde el punto de vista marxista, son los beneficios y la inversión. Después de alcanzar máximos históricos, los márgenes de beneficio han empezado a caer.

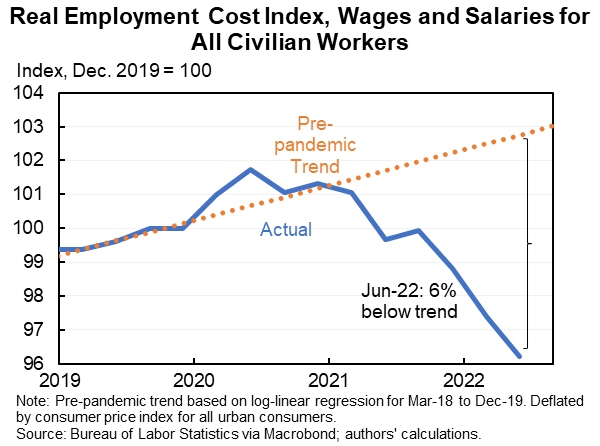

Y la inversión fija (empresarial) no inmobiliaria se estancó en el segundo trimestre. El gran éxito fue la compra de viviendas (llamada inversión fija inmobiliaria). El aumento de las tasas hipotecarias afectó gravemente a la vivienda el trimestre pasado. Hasta ahora, las transferencias de ingresos personales reales y el consumo personal real no han disminuido, pero se están estancando. Y los ingresos salariales del estadounidense medio se están hundiendo en términos reales a medida que la inflación se dispara.

Los poderes fácticos dicen que no se puede llamar recesión a esta situación a menos que los «sabios» de la Oficina Nacional de Investigación Económica (NBER) lo hagan y aún no lo han hecho. Por alguna razón insondable, los economistas del NBER se han convertido en árbitros de las recesiones oficiales y tienen en cuenta, no solo el PIB, sino también todos los demás factores mencionados anteriormente.

Pero el NBER siempre ha declarado una recesión, en la larga línea de recesiones estadounidenses durante el último siglo, mucho después de que ya haya comenzado. Y vale la pena señalar que las recesiones de EEUU han ocurrido justo cuando la gente afirma que no están sucediendo y, lo que es más importante, incdependientemente de que la Reserva Federal esté subiendo los tipos de interés o no. En 1957, 1973 y 1980-2, se produjeron recesiones cuando la Reserva Federal estaba subiendo los tipos, como lo es ahora, pero también hubo recesiones cuando no fue así, como en 2007 antes de la Gran Recesión.

Eso plantea la cuestión de si los bancos centrales tienen alguna influencia o efecto significativo en la economía, ya sea para mantener el crecimiento y el empleo y evitar crisis; o para controlar la inflación. Esa cuestión se ha debatido a través de dos nuevos libros que se han publicado recientemente o de próxima aparición. El primero es del expresidente de la Reserva Federal, Ben Bernanke, que coincidió con la Gran Recesión de 2008-9. En él, Bernanke afirma que la Reserva Federal salvó el día en 2008-9 bombeando crédito para los bancos y también logró mantener la inflación baja. Bernanke argumenta que la «flexibilización cuantitativa» (inyecciones monetarias y compras de bonos por parte de la Reserva Federal) no causó inflación como muchos monetaristas y economistas de la escuela austriaca aseguraron que lo haría. Así que los bancos centrales funcionan. Por supuesto, no explica por qué hubo una crisis financiera tan grande y la consiguiente recesión en 2008-9, a pesar de la buena gestión de la Reserva Federal. Aparentemente, ese «pánico» financiero, como él lo llama, estaba fuera del control del banco central y se puede culpar de ello a la falta de regulación.

En el otro extremo del espectro, el economista de la escuela austriaca Edward Chancellor en su próximo libro, The Price of Time: The Real Story of Interest, presenta los argumentos a favor de situar la causa de las crisis y las caídas en la Reserva Federal y, en el caso de la Gran Recesión, en el propio Ben Bernanke. Chancellor asegura que «bajo Bernanke, la Reserva Federal tomó la decisión deliberada de ignorar las burbujas de activos hasta que estallaran, viendo su trabajo como simplemente reparar el daño. De hecho, la burbuja inmobiliaria estalló, causando bastante más de daño de lo que la Reserva Federal parecía esperar. La Reserva Federal bajo Greenspan y Bernanke olvidó (o ignoró) las lecciones que se remontan a Bagehot en la Inglaterra del siglo XIX».

La escuela austriaca parte de la premisa de que la «economía de mercado» funciona bien y ofrecerá una tasa de interés natural o neutral que equilibrará la oferta y la demanda. Y entonces las cosas avanzarán sin problemas. Ocasionalmente, debido a la incertidumbre de hacer inversiones a largo plazo, las tasas de interés se desequilibrarán con las necesidades de inversión, y habrá «mala inversión», lo que generalmente conducirá a una recesión o a una inflación. Sin embargo, estos «ciclos económicos» se auto corregirán solos con una dosis de desempleo y la liquidación de activos improductivos. Pero cuando los bancos centrales interfieren para tratar de controlar las tasas de interés, distorsionan la tasa «natural» y simplemente empeoran las cosas y provocan «burbujas de crédito» innecesarias que solo pueden estallar con graves daños a la economía de mercado que de otro modo estaría funcionando perfectamente.

Así que para Bernanke, el problema es conseguir que las tasas de interés sean correctas para gestionar la economía; para el Chancellor, evitar que los bancos centrales interfieran con las tasas de interés y permitiendo que la economía de mercado funcione. Desde un punto de vista marxista, tanto el semikeynesiano Bernanke como el neoclásico Chancellor de la escuela austriaca se equivocan porque solo miran a las tasas de interés y no al verdadero determinante de la economía capitalista, las ganancias y la rentabilidad. Esto último afecta a la inversión y al crecimiento mucho más que los tipos de interés de los préstamos.

Un banco central controla solo un componente de la tasa de interés que ayuda a determinar el diferencial al que los bancos pueden prestar, pero no determina las tasas a las que los bancos prestan a los clientes. Simplemente influye en la extensión. Apuntar al supuesto «control» de la Reserva Federal sobre las tasas de interés malinterpreta cómo los bancos realmente crean dinero e influyen en la producción económica.

Marx negó el concepto de tipo de interés natural. Para él, el rendimiento del capital, ya sea en los intereses devengados por prestar dinero, o en los dividendos por la tenencia de acciones, o los alquileres de la propiedad inmobiliaria, proviene de la plusvalía apropiada del trabajo de la clase trabajadora y apropiada por los sectores productivos del capital. Los intereses son solo una parte de esa plusvalía. Por lo tanto, la tasa de interés fluctua entre cero y la tasa media de ganancia de la producción capitalista en una economía. En tiempos de auge, se movería hacia la tasa media de ganancia y en las crisis caería hacia cero. Pero el motor decisivo de la inversión es la rentabilidad, no el tipo de interés. Si la rentabilidad fuera baja, entonces los titulares de dinero acumularían cada vez más dinero o especularían en activos financieros en lugar de invertir en activos productivos.

Lo que importa no es si el tipo de interés de mercado está por encima o por debajo de algún tipo «natural», como afirman los seguidores de la escuela austriaca, sino si es tan alto que está exprimiendo cualquier beneficio para la inversión en activos productivos. En realidad, el austriaco Knut Wicksell admitió este punto. Según Wicksell, la tasa natural «nunca es alta o baja en sí misma, sino solo en relación con las ganancias que las personas pueden obtener con el dinero en sus manos, y esto, por supuesto, varía. En los buenos tiempos, cuando el comercio es rápido, la tasa de ganancia es alta y, lo que es de gran importancia, generalmente se espera que siga siendo alta; en períodos de depresión es baja y se espera que siga siendo baja».

Y la evidencia empírica refuta la afirmación tanto de Bernanke como de Chancellor de que la fijación de las tasas de interés es clave, no los beneficios. De hecho, la propia Reserva Federal de los Estados Unidos concluyó en su propio estudio reciente que: «Un principio fundamental de la teoría de la inversión y la teoría tradicional de la transmisión de la política monetaria es que los gastos de inversión de las empresas se ven afectados negativamente por las tasas de interés. Sin embargo, un gran cuerpo de investigaciones empíricas ofrecen evidencia mixta, en el mejor de los casos, de un efecto sustancial de la tasa de interés en la inversión…, encontramos que la mayoría de las empresas afirman ser bastante insensibles a las disminuciones de las tasas de interés, y solo ligeramente más sensibles a los aumentos de las tasas de interés». Pero no son insensibles a la rentabilidad de sus inversiones.

La economía estadounidense está entrando en recesión porque la rentabilidad está cayendo y la inversión productiva se está estancando. Por supuesto, la economía no se ve favorecida por el aumento de las tasas de la Reserva Federal al mismo tiempo, pero si las ganancias y la inversión fueran bien, las tasas de interés podrían aumentar sin dañar la economía.

Es la misma historia con el crecimiento económico a más largo plazo. La clave para un crecimiento sostenido del PIB real a largo plazo es una productividad del trabajo alta y en aumento. El crecimiento de la productividad se ha estado desacelerando hacia cero en las principales economías durante más de dos décadas y, en particular, en la Larga Depresión desde 2010. La productividad laboral de EEUU está disminuyendo actualmente y en su punto más débil en 40 años.

En su libro, Chancellor sostiene que esta débil productividad se debe a la interferencia del banco central. Explicó por qué en la entrevista de la semana pasada: «Al perseguir agresivamente un objetivo de inflación del 2 % y vivir constantemente horrorizados incluso por la forma más leve de deflación, no solo nos dieron unas tasas de interés ultrabajas con sus consecuencias no deseadas en términos de la Burbuja de Todo. También facilitaron una mala asignación de capital de proporciones épicas, crearon una sobrefinanciación de la economía y un aumento del endeudamiento. Todo esto sumado, crearon e instigaron un entorno de bajo crecimiento de la productividad».

Según Chancellor, las tasas de interés ultrabajistas condujeron a una «mala inversión» y, por lo tanto, a una baja productividad. Es cierto que gran parte de la inversión realizada en los últimos 20 años no se ha destinado a los sectores productivos y, en su lugar, se ha trasladado a activos financieros, lo que ha dado lugar a «burbujas» del mercado de valores y bonos. Pero seguramente la razón de eso no son las tasas de interés artificialmente bajas, sino la baja rentabilidad de la inversión productiva, ahora cerca de los mínimos históricos posteriores a 1945 junto con el crecimiento de la productividad.

FUENTE SIN PERMISO

06/08/2022