El estallido de la inflación llevó a las élites políticas a removilizar las narraciones de los años 1970. Pero esta crisis es ante todo una crisis profunda del capitalismo contemporáneo, de sus impasses y de su gestión.

Durante más de treinta años, la inflación casi había desaparecido de las discusiones políticas y de la mente de la ciudadanía de la mayoría de los países occidentales. Se hablaba más de crecimiento, de competitividad y, desde 2008, el gran asunto de la política económica ha sido sobre todo evitar la espiral descendente de los precios, la deflación.

Y, de repente, desde finales de 2020, la crisis sanitaria lo ha cambiado todo. Los precios comenzaron a subir. Primero en algunos productos, luego cada vez más en general. Lo que estaba destinado a ser temporal se ha convertido en un fenómeno duradero. Y todo el mundo parece confundido. Los políticos, los bancos centrales y los economistas de alguna manera se habían “desacostumbrado” a la inflación. Debemos tener en cuenta este hecho y establecer nuevas prioridades.

Pero este fenómeno no ha caído del cielo. No se trata de un impulso coyuntural cualquiera. Así como la inflación de la década de 1970 marcó el fin del modo de gestión del capitalismo keynesiano-fordista, el impulso de principios de los años 2020 anuncia una forma de ocaso de su sucesor, el neoliberalismo.

Porque las causas y la realidad de esta inflación son profundamente nuevas. Por lo tanto, comprender estos problemas requiere analizar el largo plazo y examinar el estado general del sistema productivo. El intento de resolver la situación copiando las viejas recetas -por lo demás poco probadas- de los años 1980 parece una actitud arriesgada, fruto de una incomprensión del momento histórico actual. Porque este repunte inflacionario está socavando las certezas económicas afirmadas durante casi medio siglo.

La promesa imposible de la “gran moderación”

En la década de 1970, la inflación se erigió como un mal absoluto. Era, se afirmó, la causa del desempleo y de la desaceleración del crecimiento. Por lo tanto, había que combatirlo a toda costa. Por lo tanto, la “estabilidad de los precios”, garantizada por los bancos centrales independientes y basada en una política de “reformas estructurales”, se convirtió en la prioridad.

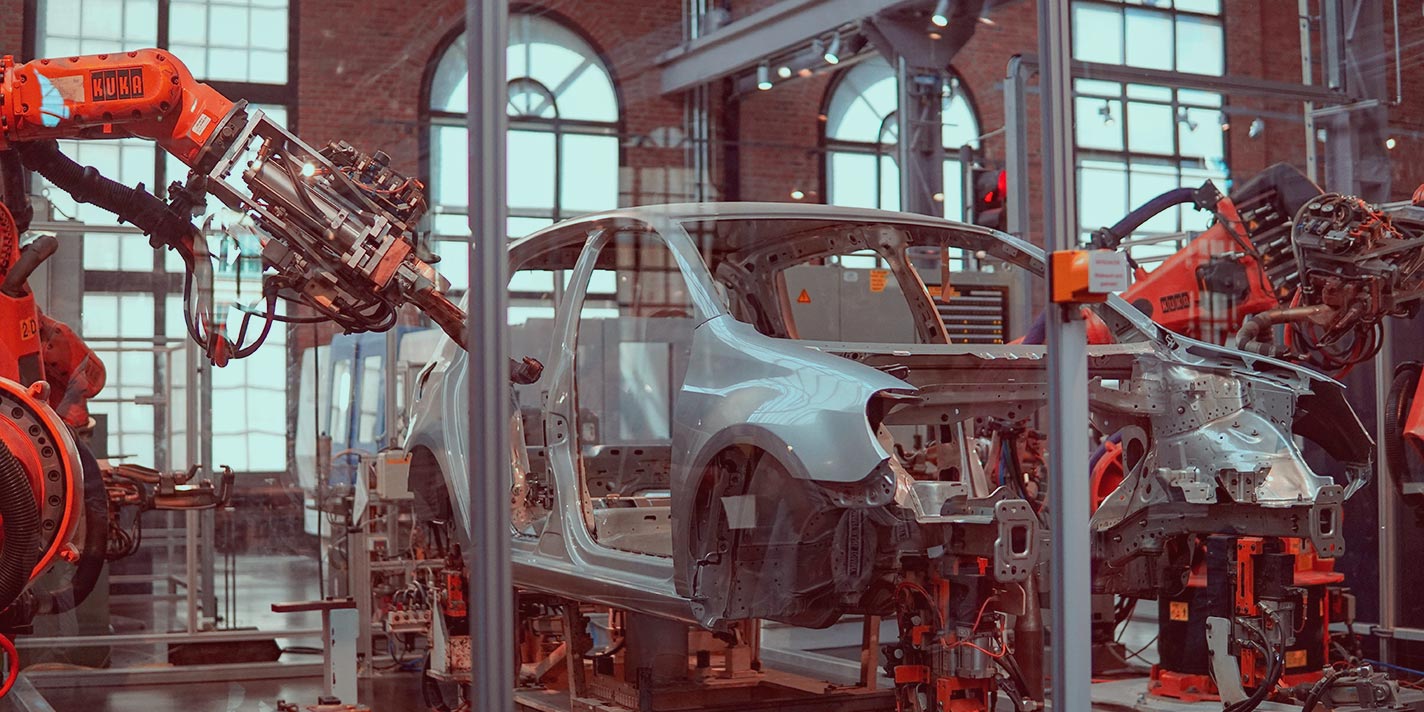

Esta prioridad cambió rápidamente por completo el modelo dominante. La inflación era endémica porque, según esta lectura, el modelo keynesiano-fordista basado en la nación favorecía tanto la concentración industrial como el proteccionismo y la redistribución salarial. La competencia, el libre comercio y la moderación salarial se convirtieron entonces en la nueva santísima trinidad de las políticas económicas.

Inflación en Francia desde 1960. Ver en Reserva Federal de St. Louis

A pesar de lo débil histórica y teóricamente que era esta narrativa, se extendió a través de la opinión pública y el mundo político. Y todos querían creerla. La promesa era la de la compensación por los “esfuerzos” de los y las asalariados/as y la reducción de la esfera no comercial en la sociedad mediante una moderación general de los precios al consumo. Entonces se podrían comprimir los salarios, en la medida en que la globalización y la liberalización aseguraran precios reducidos.

El consumidor tenía que encontrar en los estantes lo que había perdido como trabajador/a. Era el maravilloso mundo de la “gran moderación” de las décadas de 1990 y 2000, cuando se suponía que la baja inflación garantizaba el bienestar general.

Pero este mejor de los mundos rápidamente se estropeó, hasta que rápidamente se volvió insostenible. Los efectos de la globalización de la producción, de la individualización del trabajo y de la caza a los sindicatos han llevado más bien a una desaceleración generalizada de la demanda y, en consecuencia, de la inversión. La caída de la productividad continuó ejerciendo presiones a la baja sobre los beneficios y los salarios y favoreciendo el desarrollo de la esfera productiva. Pero después de 2008 fue necesario movilizar a los bancos centrales, luego al Estado, para tratar de salvar, cada vez más difícilmente, este modelo.

Parte de los salarios en el PIB de los Estados Unidos. Ver en Reserva Federal de St. Louis.

La promesa de las ventajas de la estabilidad de precios era tanto más difícil de cumplir cuanto más difícil era mantener esta estabilidad en sí misma. Durante diez años, tras el colapso del sector financiero, los bancos centrales vertieron miles de millones de euros para evitar la espiral deflacionaria, sin lograr realmente sus objetivos. Los precios ciertamente se mantuvieron en apariencia moderados, pero los hogares estaban bajo una mayor presión sobre los salarios y los servicios públicos, para garantizar que se mantuviera la rentabilidad del capital. Mientras tanto, las burbujas financieras e inmobiliarias se multiplicaban, contribuyendo a profundizar las desigualdades.

Al contrario de lo que solemos escuchar, la deflación y la inflación no son dos fenómenos opuestos, a menudo son complementarios. La “gran moderación” ha llevado a una subinversión crónica, a una expansión y fragmentación cada vez mayores de las cadenas productivas y, finalmente, a una creciente vulnerabilidad de los y las asalariados/as frente al capital. Y estas son las fuentes de la actual crisis inflacionista.

La espiral precios-beneficios

El neoliberalismo, nacido de la promesa de moderación de precios, sentó así las bases de la actual fiebre inflacionista. Ella puede entenderse pensando en la “flexibilidad” frente al mercado, que durante mucho tiempo se ha promocionado como el non plus ultra de la organización económica y la fuente de la “gran moderación”. Gracias a ella, podemos obtener todo lo que necesitamos de forma rápida y a bajo coste: bienes, servicios, empleos, materias primas. La respuesta es necesariamente rápida y óptima. Tanto más cuanto que los mecanismos de cobertura financiera permitían anticipar la demanda futura y, así, organizar mejor la producción.

Nivel de beneficios en los Estados Unidos. Ver cuadro de la Reserva Federal de St. Louis

Lo que ha ocurrido tras la crisis sanitaria ha desmentido violentamente estos preceptos. La supuesta flexibilidad y eficiencia se han convertido en una trampa. El súbito vaivén de la demanda durante la crisis sanitaria no se anticipó en absoluto y el sistema de “justo a tiempo” de la organización productiva se tropezó en la alfombra, mientras el nivel de recuperación de la demanda se mantiene por debajo del de 2019. En estas condiciones, la globalización de la producción en salsa neoliberal no ofrece una solución, sino que se convierte en el problema, en la fuente de la crisis inflacionista.

La organización neoliberal ya no es la garantía de la “gran moderación”, sino el combustible para la reanudación de la inflación. Su promesa se vuelve insostenible. Tanto más cuanto que este repunte inflacionista es una oportunidad para que las empresas cuiden sus márgenes jugando con los precios. Lo que era difícil en la década de 2010 se vuelve posible. No es que la demanda sea más fuerte, pero la oferta es más limitada.

Una vez más aquí, las políticas neoliberales alimentan el movimiento. Como siempre, el movimiento de liberalización de los mercados ha estado acompañado de una concentración de empresas, alentada por el sector financiero, que ha visto en ella jugosos beneficios. Este movimiento se traduce en una mayor capacidad de las empresas para imponer sus precios (su “pricing power”). El Banco de Pagos Internacionales (BPI) subrayaba así recientemente en su boletín que esta capacidad de formación de precios por parte de las empresas había alcanzado “máximos históricos”.

En la historia del neoliberalismo, los últimos años han estado marcados por una evolución cada vez más pronunciada hacia la constitución de rentas, que las políticas de liberalización no frenan sino que, por el contrario, alimentan. Cuando los mercados están abiertos, como en los años 1970-1980, se asiste a un momento de desconcentración que rápidamente se seca por el efecto mismo de la competencia.

Recientemente, se ha podido constatarlo en los sectores tecnológicos, en el comercio minorista, en la telefonía, pero también en las finanzas, donde la lógica de la gestión de activos ha primado sobre las lógicas de mercado. En todas partes se han formado, en el mejor de los casos, oligopolios y, en el peor, monopolios de facto.

Gráfico: Salario real por hora, Estados Unidos, Unión Europea y Reino Unido. © OCDE

Tan pronto como las materias primas y los costos de producción no salariales aumentan se hace más fácil compensar este movimiento con aumentos de precios, al mejorar su margen en el proceso.

Contrariamente a lo que se intenta hacer creer, la crisis actual es, por lo tanto, completamente diferente de la de la década de 1970. El movimiento no es, como afirman los economistas ortodoxos, una espiral de “precios-salarios”, sino una de “precios-beneficios”: son los beneficios los que incentivan la inflación y es este movimiento el que conduce a su transmisión al resto de la economía.

La caída de los salarios reales

Para evitar que los beneficios del aumento de los precios sean devorados por los correspondientes aumentos salariales, los propietarios del capital practican la austeridad salarial de facto al reducir el valor real de los salarios. Y esto es tanto más fácil cuanto que, gracias a las “reformas estructurales” del pasado, el mundo del trabajo ya no puede responder a las presiones de los precios y defender su nivel de vida con tanta eficacia.

Los sindicatos están debilitados, las y los trabajadoras/es aislados y amenazados por despidos exprés y por el seguro de desempleo debilitado. Resultado: los salarios reales, es decir, los salarios que tienen en cuenta la inflación, están cayendo. En Francia, según la Dares, en el primer trimestre el salario medio del sector privado cayó un 2,3% en términos reales. Pero el fenómeno es el mismo en Estados Unidos, Reino Unido y Alemania.

Esta caída tiene un significado simple: si los salarios aumentan menos rápidamente que los precios, eso refleja una distorsión en la distribución del costo de la inflación importada entre el capital y el trabajo. Y a una distorsión del mismo orden en el valor añadido. Por lo tanto, los y las trabajadores/as sacrifican parte de su nivel de vida para salvaguardar los beneficios.

Por lo tanto, los beneficios están en el corazón de la dinámica inflacionista actual. En Estados Unidos, como en Francia, las cifras hablan por sí solas. El nivel de margen de las empresas francesas en el último trimestre de 2021 es muy superior al de 2019, mientras que el nivel del PIB es casi el mismo. En Estados Unidos, el nivel de beneficios está en su punto más alto desde 2020.

Gráfico: Los determinantes de los aumentos de precios entre 1979 y 2019 y de 2020 a 2021. © EPI

Un estudio del instituto estadounidense EPI (Economic Policy Institute) muestra claramente las diferencias con la década de 1970. El crecimiento de los precios unitarios entre el segundo trimestre de 2020 y el cuarto de 2021 es en el 53,9% atribuible a los beneficios y en el 7,9% a los salarios. Márgenes elevados, salarios a media asta: la inflación de la década de 2020 no es, por tanto, en absoluto la de la década de 1970, ni siquiera la que defiende la teoría estándar.

La alta inflación no tiene su origen en una demanda excesiva, en ningún desenfreno monetario o en una aceleración de los salarios provocada por un hipotético pleno empleo, sino en la capacidad de las empresas de salvaguardar sus niveles de beneficio mediante la subida de precios y la compresión de los salarios reales.

Esta es toda la paradoja de la época: la organización económica y social que debía asegurar precios bajos a cambio de moderación salarial conduce a precios altos sin posibilidad de ajuste salarial. Entonces llegamos a una situación bastante rara en la que los ingresos reales colapsan, dejando a los hogares, especialmente a los más pobres, sin recursos.

En la década de 1970, la pérdida del salario real rara vez superó el 1%, es decir, la mitad de la pérdida del primer trimestre de 2022… Pero la paradoja es solo aparente: si la organización neoliberal de la sociedad pretende dar prioridad a los beneficios, eso es lo que produce, cualquiera que sea la dinámica de la inflación.

La carrera al abismo

Frente a esta situación, el neoliberalismo retoma entonces su función principal: la de salvaguardar y proteger el capital contra el trabajo. Si bien la realidad económica viene a aplastar todo el discurso defendido desde fines de la década de 1970, se intentan reciclar las recetas de esta época para hacer creer que el mantenimiento de los salarios reales, es decir, el mantenimiento del nivel de vida de los y las asalariados/as, sería el mal absoluto. Sin mencionar la cuestión de los salarios, aunque de Salario, Precio y Ganancia de Marx (1865), sabemos que la cuestión central de la inflación es la de la distribución de la carga entre salarios y beneficios.

El sábado 14 de mayo, el gobernador de la Banque de France, François Villeroy de Gahau, ha afirmado así que “todo el mundo perdería si se aumentaran los salarios”. En febrero, fue su homólogo británico, Andrew Bailey, quien reclamaba “moderación en los aumentos salariales” para evitar “una pérdida de control de la situación”. Por su parte, los gobiernos, empezando por el francés, se afanan con medidas de subvención de los beneficios (como los “cheques energía”) para moderar el efecto de la inflación sobre el consumidor con el fin de contener las demandas salariales. Estos actos de equilibrio se esconden detrás de la retórica del “poder adquisitivo” que evita cuidadosamente interesarse por las dinámicas en curso.

Todo esto prueba que la lógica neoliberal sigue funcionando con fuerza: la prioridad de las autoridades sigue siendo salvaguardar los beneficios. El problema es que esta lógica comienza a avanzar hacia un callejón sin salida. Incluso cuando el neoliberalismo ha dado a a luz a la inflación actual, también parece estar acelerando hacia el muro que el mismo está construyendo.

Porque, al buscar a toda costa comprimir los salarios y usar el arma de la subida de los tipos de interés para evitar una espiral de demanda que no existe, se corre el riesgo de llevar a la economía mundial a un nuevo ciclo de recesión y provocar una crisis financiera. Sin por tanto combatir las fuentes de la inflación y de las penurias, que son las tensiones en la organización de la oferta y el desarrollo de las rentas.

La recesión que se avecina

Esto significa que una voluntad de combatir la inflación a través de la demanda requerirá una vuelta de tuerca violenta y no es seguro que sociedades ya debilitadas por décadas de neoliberalismo en crisis y por el Covid puedan resistirla. Sobre todo porque la crisis medioambiental está empeorando, lo que plantea más riesgos sobre los recursos.

Ya en los países emergentes, los más frágiles y expuestos, por ejemplo en Sri Lanka, las situaciones políticas se encienden bajo el impacto de las restricciones, el aumento de los precios y la escasez. Es probable que la próxima recesión sea explosiva.

Evolución del PIB y sus componentes

En la propia Francia, en el primer trimestre, el consumo se desplomó un 1,3%, lo que ha provocado un estancamiento del PIB trimestral . Tal presión a la baja sobre los salarios reales es algo poco frecuente en las economías avanzadas. Y sorprende, además, la ligereza con que los líderes “responsables” consideran sana y normal esta situación.

Esta crisis no es un accidente. Es la traducción de un profundo callejón sin salida: la continua disminución de las ganancias de productividad que el neoliberalismo no ha frenado. Pero este es el corazón del problema del capitalismo contemporáneo. Porque si no se puede aumentar la productividad, no hay ningún medio para que las empresas compensen el aumento de los salarios reales o los efectos de una competencia más fuerte.

La única forma de asegurar el aumento continuo de los beneficios es a través de la compresión de precios y salarios. Esta es la situación descrita por Ricardo en 1815 en su Ensayo sobre el beneficio y que el aumento de la productividad había permitido hasta ahora evitar. La inflación actual no es por tanto un “accidente”, es constitutiva de la profunda evolución del capitalismo contemporáneo.

También es por eso que cualquier intento de solución “interna” a esta crisis chocará con esta realidad. No es posible contentarse con estimular la demanda o la competencia, como tampoco es posible salvaguardar la renta misma. En todas partes, las puertas parecen cerradas. La lógica de la renta hará añicos cualquier intento “socialdemócrata” y conducirá a una crisis social y económica, como ya decía Ricardo. Por no decir que, en todo caso, estas dinámicas se vuelven mortíferas respecto a la evolución de la crisis ambiental y altamente inflamables a nivel social.

En este contexto, la única opción parece ser romper la dinámica actual del modo de producción mediante un cambio radical donde la generación de beneficios deje de ser central. Esto puede involucrar medidas de control de urgencia destinadas a “romper” la dinámica actual: control de precios, indexación de salarios, manejo del desabastecimiento a través del racionamiento e impuestos a los beneficios. Pero entonces habrá que “asumir” la ruptura de las empresas rentistas que implican estas medidas y reorganizar por completo el modo de producción a través de la planificación y la democratización del modo de producción. Es porque inevitablemente abre tales debates y tales tensiones que esta crisis inflacionista lo cambia todo.